会社を設立し、法人登記をした後は、税金まわりの届出を済ませてしまいましょう。

会社が出来ても法務局は税務署と連携してくれることはなく、別個に届出を出さなければいけません。

設立にタイミングで出す届出は、それを期限までに出すか出さないかで、税金計算上で不利になるものもあり、登記が完了したら、同時に行なった方が良いと言えます。

個人で事業を始めるときもそうですが、それぞれの事情に合わせて、出すべき書類と出さなくても良い書類があります。

今回は、それぞれケース別に見ていきましょう。

まず出しておきたい届出書類

会社を設立して、まずは出しておきたい書類があります。(国内の普通法人を前提としてあります)

以下のとおりです。

・法人設立届出書(税務署・都道府県・市区町村)

・青色申告承認申請書(税務署のみ)

ケース別で必要なものがある場合も、どの会社でもこの2つの書類は提出しておきましょう。

特に注意したいのが、設立届出書です。提出先が税務署と、都道府県・市区町村となっています。

というのも、個人事業の開業届出とは異なり、法人の設立については、それぞれ別個に提出する必要があります。

同様に、法人の確定申告は税務署だけではなく、都道府県と市区町村にします。

さいたま市の大宮区に会社があるなら、大宮税務署と埼玉県、さいたま市の三か所に確定申告します。よって、設立届出もそれぞれ出すことになるわけです。

それぞれ、みていきましょう。

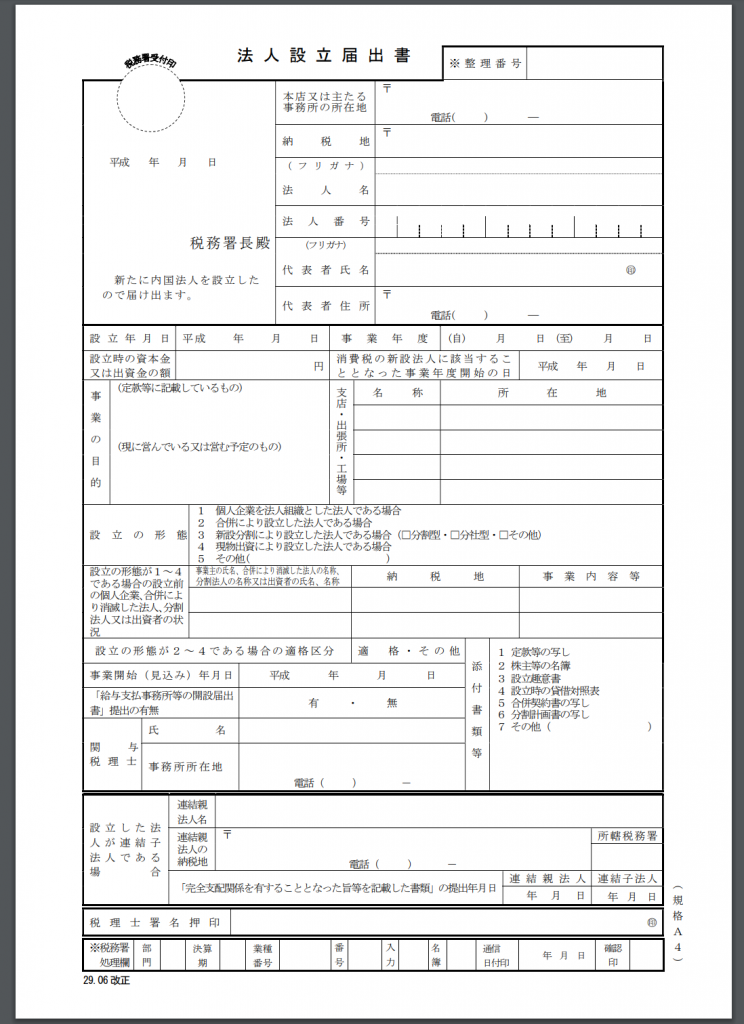

・法人設立届出書

登記をして、会社を設立したことを届け出る書類です。

上記は税務署に提出する、税務署用の設立届出です。都道府県と市区町村は、それぞれ会社が所在する場所の専用のフォーマットが用意されているので、それを利用しましょう。

さいたま市大宮区に会社があるのであれば、大宮税務署・埼玉県・さいたま市それぞれに出すことになります。

この届出を出すことで、税務署は会社の設立を確認して、確定申告に関するお知らせなどを送付してくるようになります。会社だけ作ってそのままでは、原則何も知らされません。

一個人が社長として法人を作った場合には、通常以下の書類を添付して、法人設立の届出をします。

法人設立時の謄本(履歴事項全部証明書)のコピー →都道府県・市区町村のみ

法人定款のコピー →三か所すべて

届出に添付する書類は、税務署は定款のみ。都道府県と市区町村は謄本と定款の両方がいります。注意しましょう。

提出する期限は、法人の設立から2か月以内とされています。すみやかに出しておきましょう。

・青色申告承認申請書

法人税には青色申告という制度があり、会社が青色申告の承認を税務署から受けることで、税金計算上の多くの特典を受けることができます。

この青色申告承認申請書は、その特典を受けるための承認をもらう上で、出す必要があります。

特典のうち、恩恵が多いものとしては、

繰越欠損金の10年繰越(赤字を10年繰越して、黒字の年と相殺できる)

30万円未満の資産の一括経費計上(通常は、減価償却で数年で経費化)

その他、税額控除の優遇など多数

があります。

法人であれば、会計帳簿を必ずつけておく必要があるため、青色申告の承認を受けない選択肢はないと考えた方が良いです。必ず出すようにしましょう。

届出は、本店の所在する税務署まで。こちらは税務署への提出のみで足ります。県や市へは、出さなくてかまいません。

提出の期限は、設立の日以後3か月以内と、設立期の期末日のいずれか早い日にちまでとなっています。

これを過ぎると、一期目に赤字であってもマイナスを繰り越すことができない等のデメリットがあります。

忘れずに出すようにしましょう。

ケース別 出した方が良い届出書類

ここからは、法人設立届と青色承認申請に加えて、ケースによっては出しておきたい書類についてみていきましょう。

・従業員を雇う場合

ひとりだけで事業をやるのではなく、人を雇って行っていく場合には、出しておきたい書類があります。

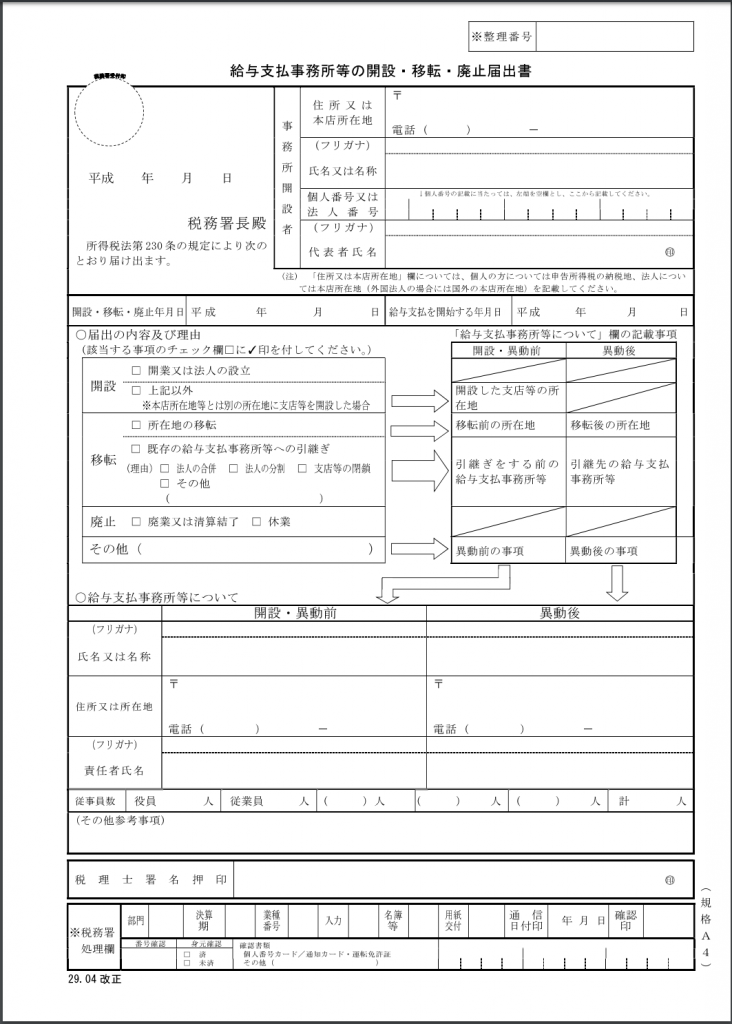

それが、給与支払事務所等の開設・移転・廃止届出書と源泉所得税の納期の特例の承認に関する申請書です。

まず、給与支払事務所等の開設・移転・廃止届出書をみていきましょう。

要は、「うちの事業所で人を使うから、ここで給与を払うよ」と税務署に宣言する書類です。

人を雇い、給与を払う様になると、毎月の給与から源泉所得税を天引きしなければいけなくなるので、この書類を提出しておくと、税務署から源泉所得税の納付に関する案内が来るようになるという仕組みになります。

人を雇い、給与を払うことになる場合には、出しておきましょう。

提出は、給与を払うことになってから1か月以内となっています。管轄税務署に出しましょう。

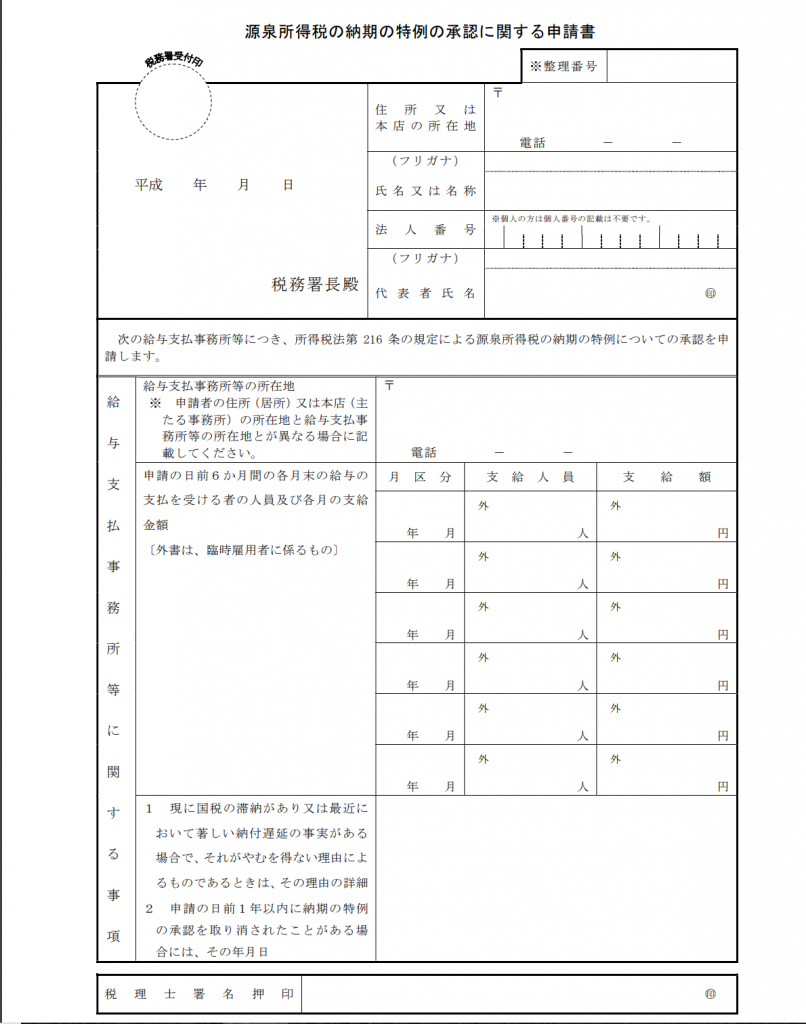

続いて、源泉所得税の納期の特例の承認に関する申請書です。

こちらは、給与を支払うようになった場合に従業員の毎月給与から天引きした源泉所得税の納付に関するものになります。

天引きした税金は、原則として翌月の10日までに税務署に納付する必要があります。

5月末に支払った給与があれば、6月10日までに納付となります。

ただ、「毎月翌月10日までに納付するのは事務的に厳しい・・・」というのが、スタートアップ時に何かと忙しい時期にはあると思います。

この、源泉所得税の納期の特例の承認に関する申請書では、毎月翌月10日に、年12回の税金納付を、6か月分を年に2回の納付としてくれる効果があります。

1月から6月の分は7月10日までに

7ガツから12月の分は翌年1月20日までに

それぞれ、特別に措置してくれます。

また、税理士や社労士に仕事を依頼した場合には、源泉所得税を差し引いて料金を支払い、差し引いた源泉所得税は天引きした給与と同様に税務署に納付する必要がありますが、これについても年2回の納付に含めてすることができます。

なお、この承認申請を出して、措置を受けられるのは、給与の支給人数が10人未満の場合に限られています。10人いれば、この措置は受けられません。注意しましょう。

提出期限は随時で、特に設けられていません。ただ、出さないと毎月翌月に納付が原則となります。

承認の申請は、提出した翌月までに特に税務署から連絡がなければ自動的に承認となり、翌々月の納付の分から年2回カウントとして良いことになります。

・その他、必要に応じて出しておきたい書類

また、ここまで紹介したものに加えて、任意で出すことができる書類があります。

減価償却方法にこだわりがある場合や、業種的に棚卸資産(在庫)の評価が特殊である場合などは、それらに関する書類を提出することになります。実務的には出すケースが少ないので、今回は割愛しておきます。

一方、消費税に関する届出を出す必要がある場合は、期限が厳守されるので注意しましょう。

原則として設立2期目までは消費税免税ですが、あえて課税事業者を選択することでメリットとなるケースがあり、その場合は出しておく必要が生じます。ケースとしては少ないですが、留意しておきましょう。

まとめ

スタートアップ時は小さな規模で始まり、社長ひとりとスタッフ数名で、これから徐々に売上が上がってくるというケースであるなら、法人設立届、青色承認、給与支払事務所の開設、源泉所得税の納期の特例の4つの書類をまずは出しておきましょう。

特に、メリットがあるもので期限が決まっているものは先決です。

忘れないうちにやっておきましょう。